フリーランスとして仕事を始めたいけど、今まで通り配偶者の扶養内で働きたい!

そう考えている専業主婦(夫)やパート勤務の方へ。

条件によって扶養内で働くことは可能です!

ただし、扶養の基準を理解していないと、

知らないうちに扶養対象外になってしまい、損をすることもあります。

まずは扶養に入れる条件とメリット・デメリット、

専業主婦(夫)・パートの方が扶養内でフリーランスとして働ける条件を解説しますね

扶養の条件って?年収いくらまで大丈夫?

一般的に配偶者の扶養へ入るのは

「収入が少なくなり生計を立てるのが難しいので、経済的援助を受ける」というのが前提条件。

収入が少ない人は「大体の年収がいくらか?」によって、

入れる扶養の種類が異なる場合があります。

”異なる”ってことは、扶養って何個かあるの??

うん、2つあるよ〜

税金(所得税)と社会保険(健康保険・年金)だね!

扶養早見表(年収ベースのみ考慮)

| 年収 | 所得税 | 社会保険 |

|---|---|---|

| 〜103万円 (税金の壁①) | ⚪︎ | ⚪︎ |

| 〜130万円 (社会保険の壁) | ⚪︎ | ⚪︎ |

| 150万円〜 (税金の壁②) | △ | × |

| 201万円〜 (税金の壁③) | × | × |

年収ベース=総支給額、つまり色々引かれる前の金額と捉えてください!

全部で4つも壁があるけど…どういうこと?!

それぞれ詳しく解説するので、安心してね〜

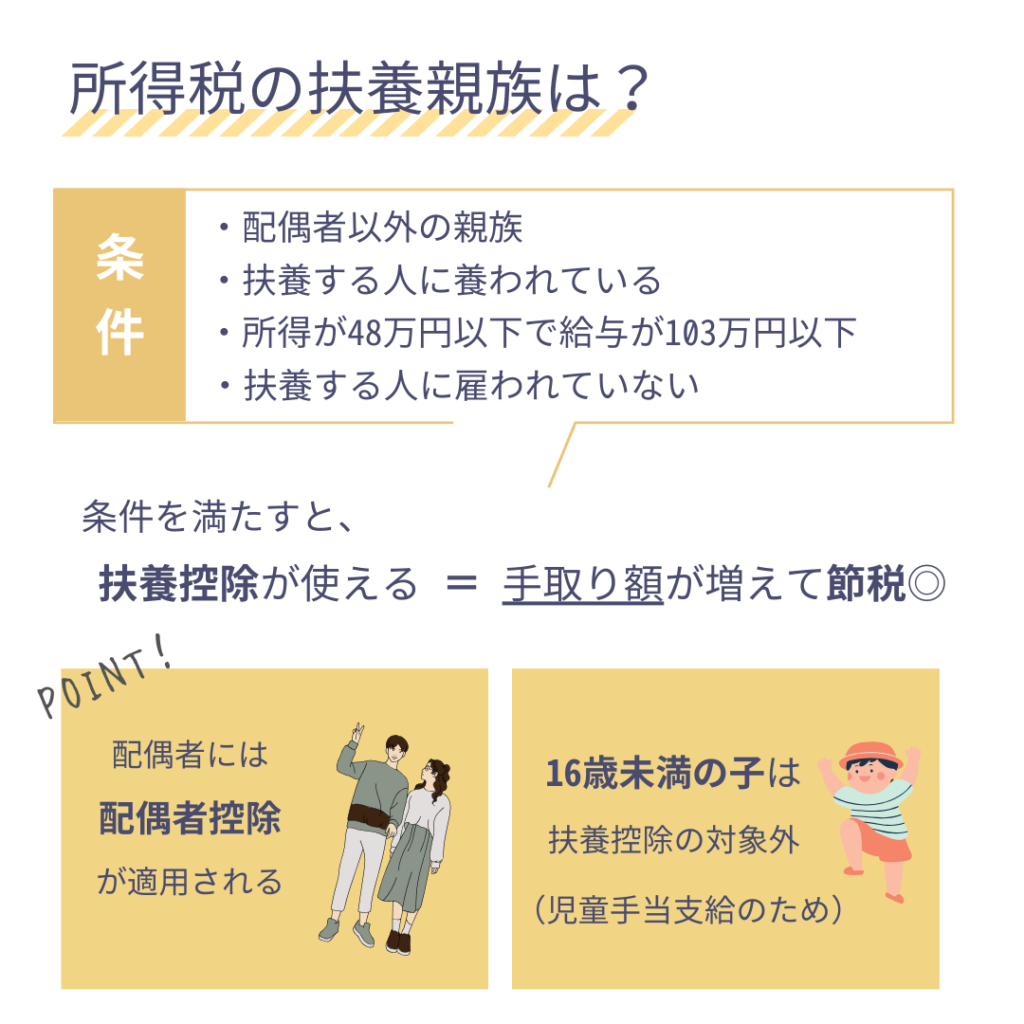

税金(所得税)

まずは所得税上の扶養についてです。

ざっくり言うと、所得税上の扶養に入るということは、

扶養に入れている側の毎月給与手取り額が多くなります。

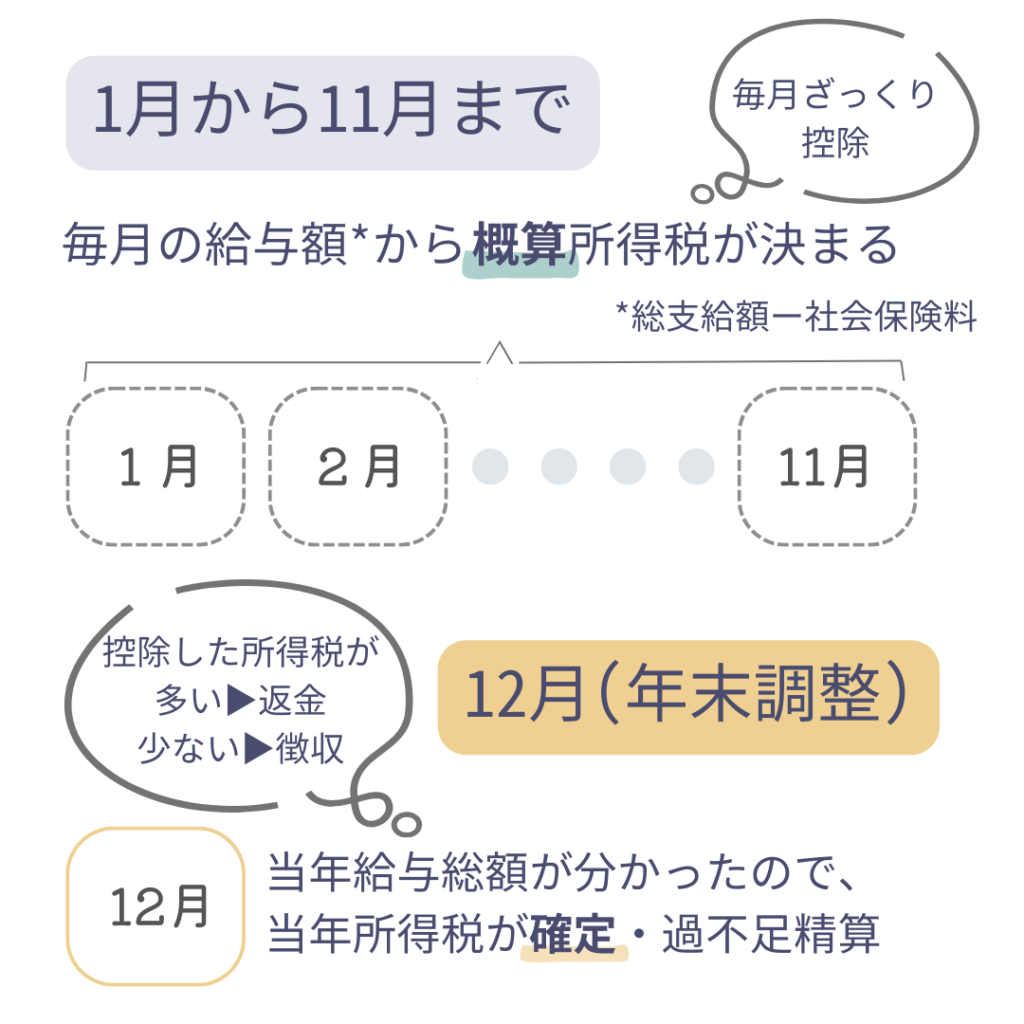

所得税は毎月の給与から引かれていて、扶養人数により変動しますが、それはあくまで概算額。

実際に払うべき所得税総額は”年末調整”と呼ばれる所得税の過不足精算で、12月に確定します。

所得税上の扶養は年単位で入るかどうか決まるので、

極端に言えば、その年の扶養に入るも抜けるも12月時点ではっきりさせとけばOK!

例えば4月に扶養入って10月に抜けたら、

その年は扶養対象外となるよ

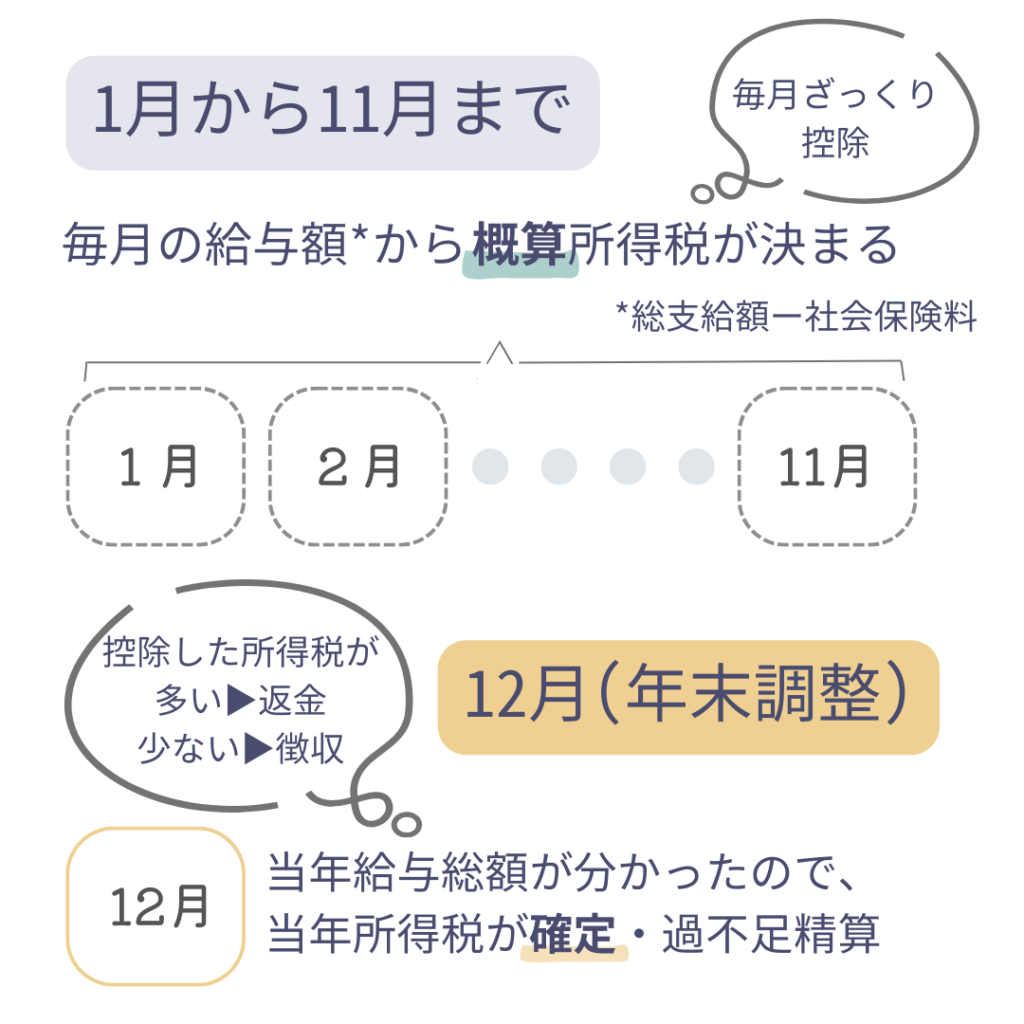

扶養家族は4つの条件全てに当てはまる人です。

配偶者控除と所得については「年収の壁②150万円から」で説明しますね!

ちなみに子どもが生まれてすぐに扶養になるわけじゃないってこと?

うん、社会保険上では扶養になるけど、

所得税上ではならないってことだよ〜

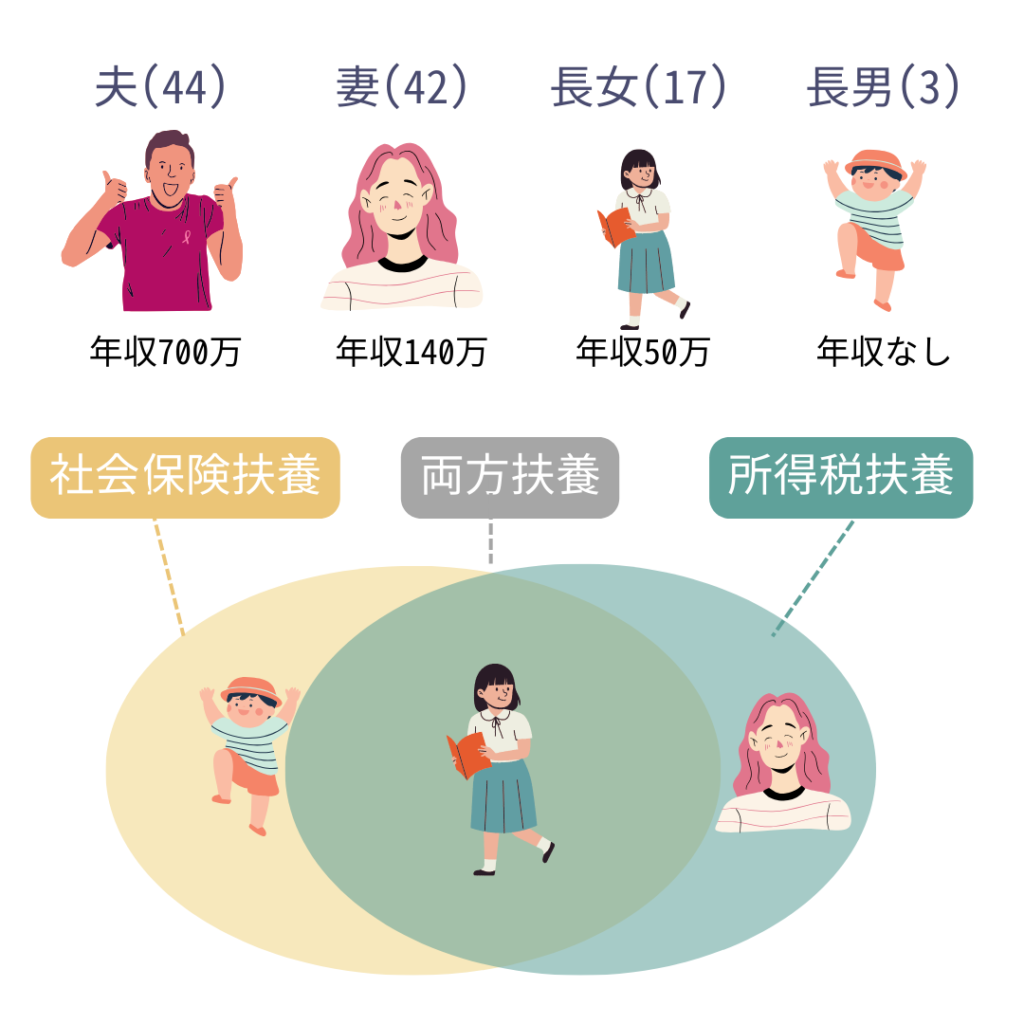

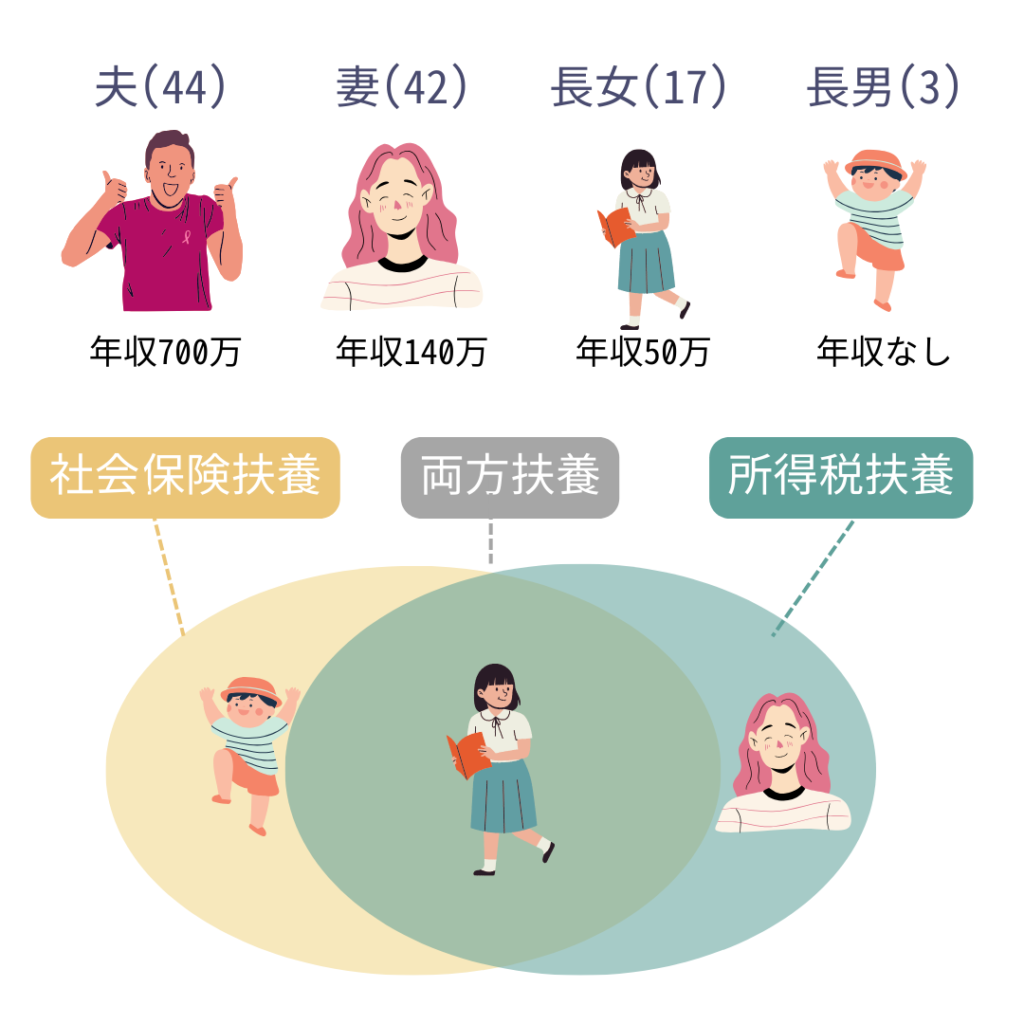

例えば下記4人家族で夫が妻・子を養っている場合、

所得税上の扶養は、妻(源泉控除対象配偶者)1名と長女(扶養親族)1名 の計2名です。

妻は社会保険扶養の年収条件を超えていますが、所得税上は扶養条件を満たしています。

長女も高校生でアルバイトをしており、月4〜5万円程度の収入で年収50万円なので、扶養対象。

長男は保育園児なので扶養対象外ですが、会社へ扶養申告は必須です!

毎年配布される年末調整時の「扶養控除申告書」に名前を記入または印字されていればOK。

16歳以上になると扶養親族になります。

妻の年収が130万円以下なら、両方扶養になるよ〜

税金の壁①103万円まで

| 年収 | 所得税 | 社会保険 |

|---|---|---|

| 〜103万円 (税金の壁①) | ⚪︎ | ⚪︎ |

| 〜130万円 (社会保険の壁) | ⚪︎ | ⚪︎ |

| 150万円〜 (税金の壁②) | △ | × |

| 201万円〜 (税金の壁③) | × | × |

それでは年収の壁①から見ていきましょう!

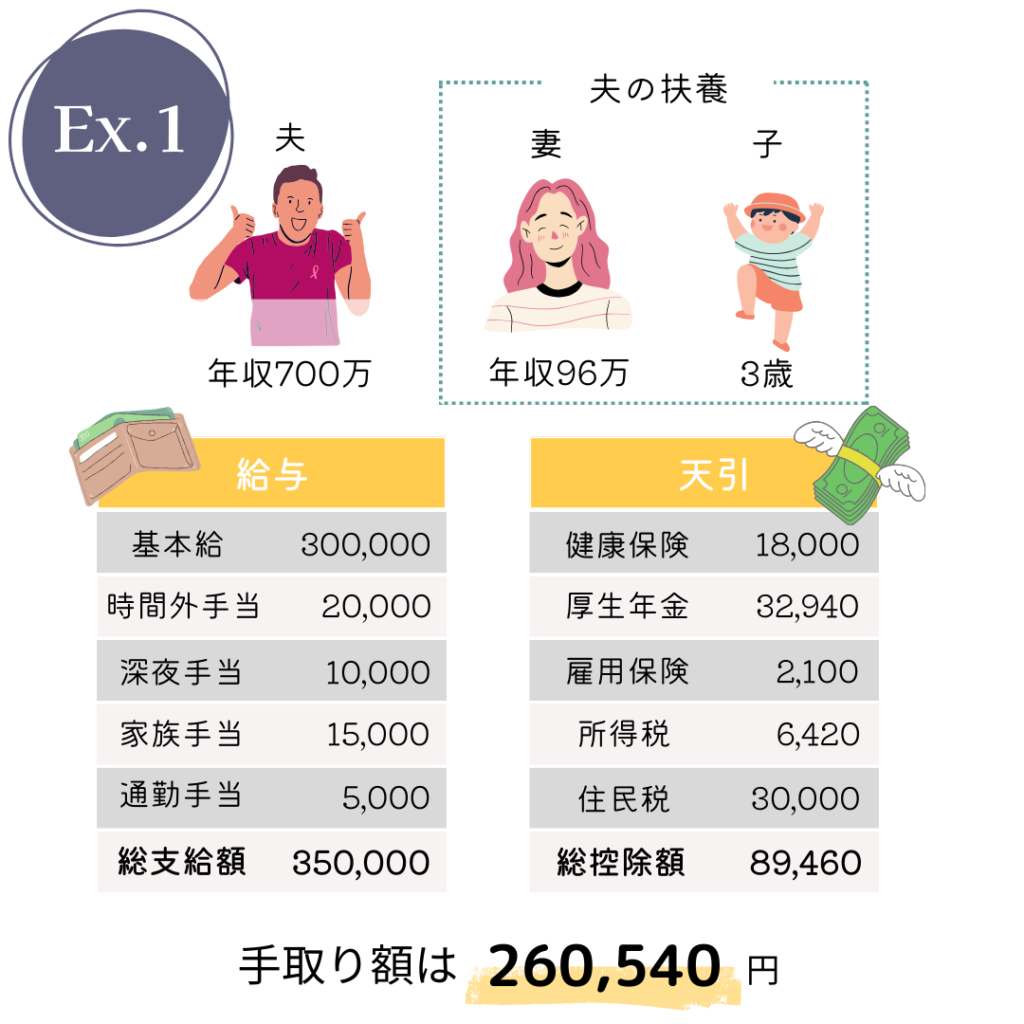

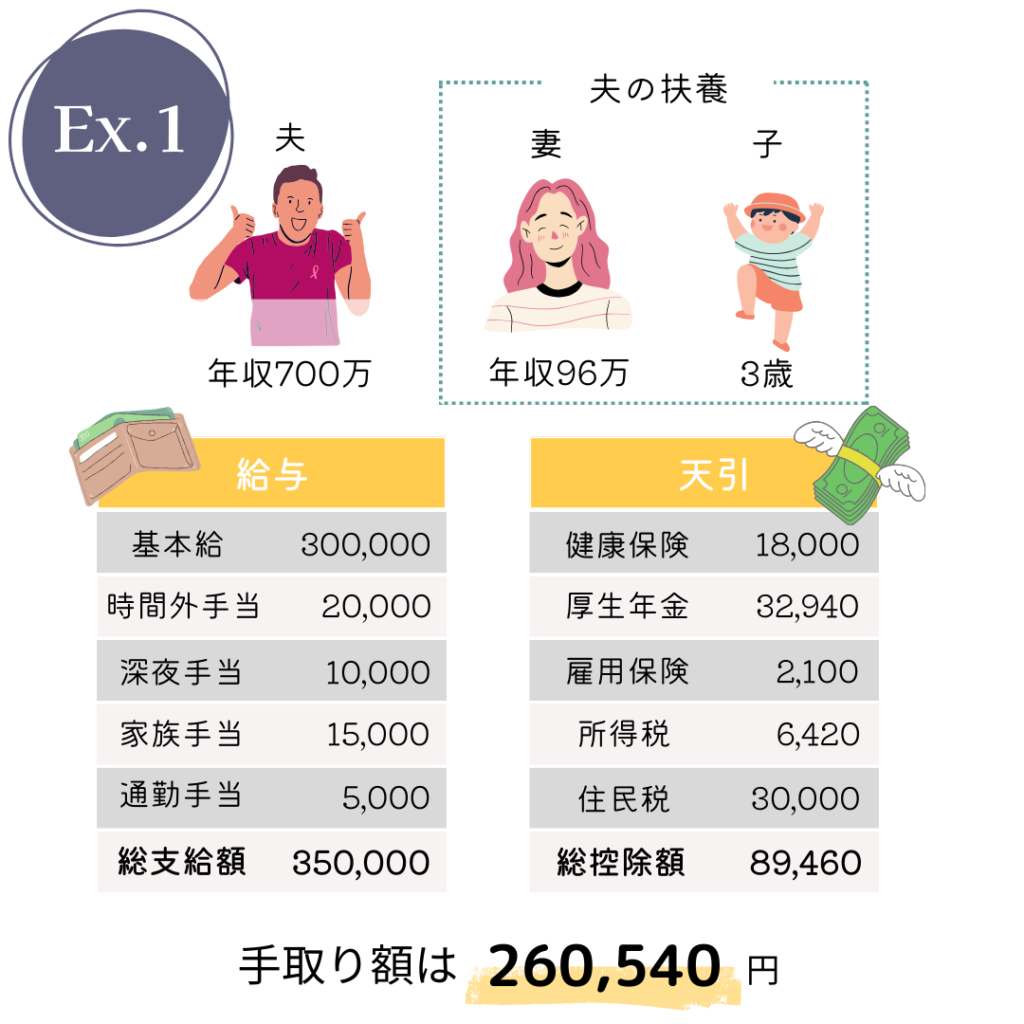

例❶

夫:会社員、年収700万

妻:パート、夫の扶養、年収96万(8万/月)

子:3歳、夫の扶養

例①の場合、妻の年収103万円以下なので税金の壁①に該当します。

この年収103万円というのは、世帯年収でいうと1番お得な条件!

・夫の扶養に入れる=夫の所得税が少なくなる=夫の手取りが多くなる

・103万円は妻の所得税がかからない基準=所得税が毎月引かれていても年末に返ってくる

・社会保険上でも扶養に入れるので、妻の社会保険料を支払わなくていい

ただ、住民税は目安として年収100万円以下なら発生しないと

されているから、厳密には100万円以下が1番お得だね

具体的な数字で試算してみると…

大体の手取りは ”約26万円” となりました。

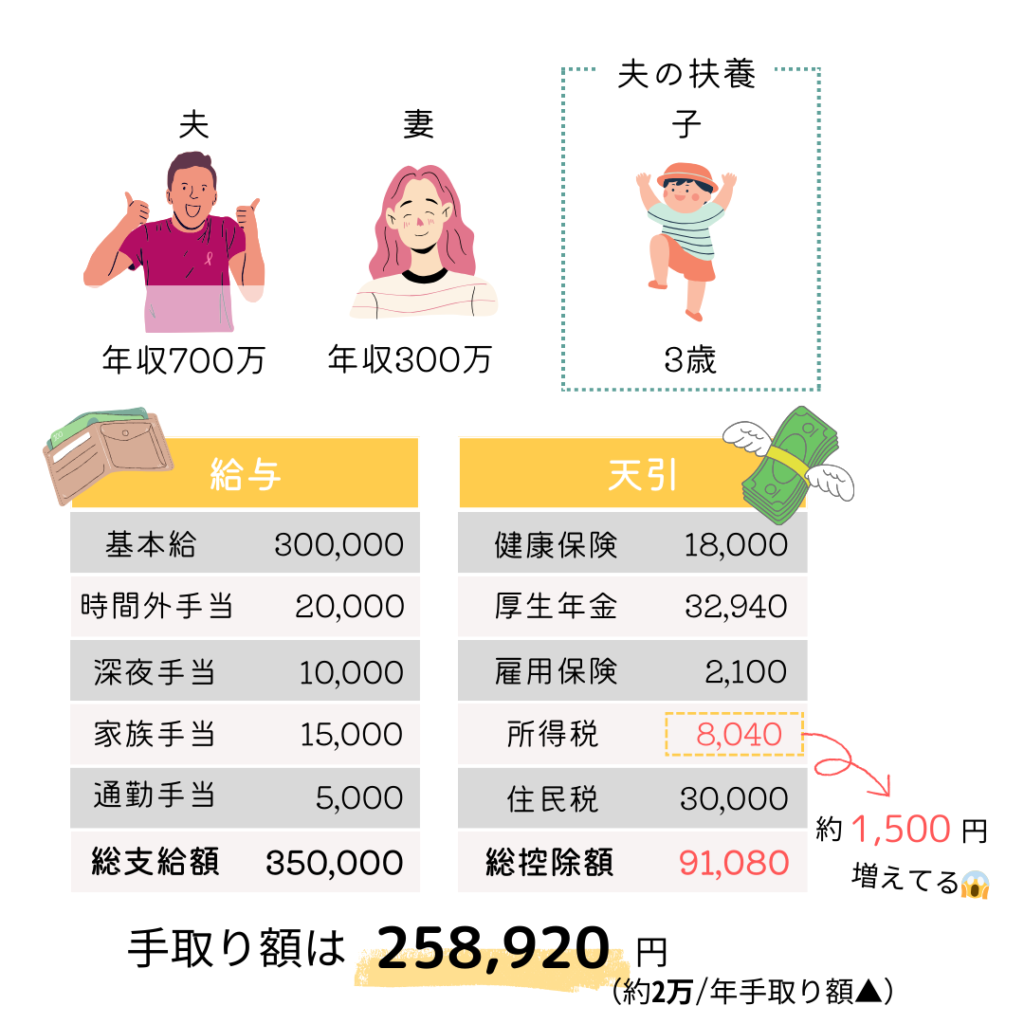

それでは妻が扶養でなかった場合は…

1,620円所得税が増えて手取り額が”約25.8万円” 減っていますね

毎月にしたら大差はないとは言え、

扶養に入っていないと年間2万円ほど手取りが減るのは地味に痛いですよね…。

このように所得税の扶養人数と毎月の給与によってばらつきがあります。

税金の壁②150万円から

| 年収 | 所得税 | 社会保険 |

|---|---|---|

| 〜103万円 (税金の壁①) | ⚪︎ | ⚪︎ |

| 〜130万円 (社会保険の壁) | ⚪︎ | ⚪︎ |

| 150万円〜 (税金の壁②) | △ | × |

| 201万円〜 (税金の壁③) | × | × |

続いて年収の壁②です!

例❷

夫:会社員、年収700万

妻:パート、年収160万(約13万/月)

子:3歳、夫の扶養

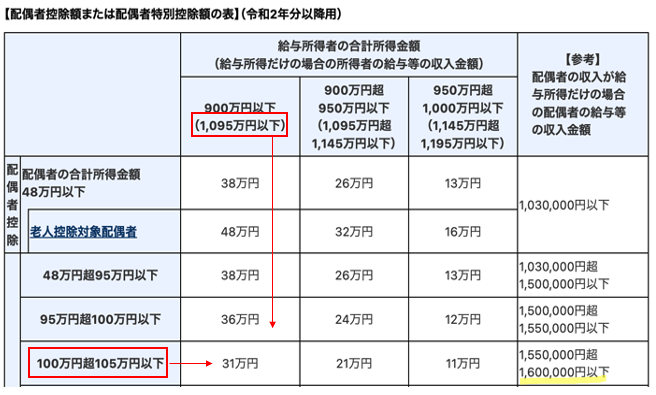

年収150万円を超える場合、所得税の扶養に入ることはできませんが年末調整時の配偶者特別控除を受けることができます。

尚、社会保険は年収130万円を超えているので、パート先で加入(給与天引)されます。

所得税の扶養に入れないけど、控除は対象ってどういうこと…?

分かりにくいよね!ほんとに…給与担当者泣かせでもあるのよ…

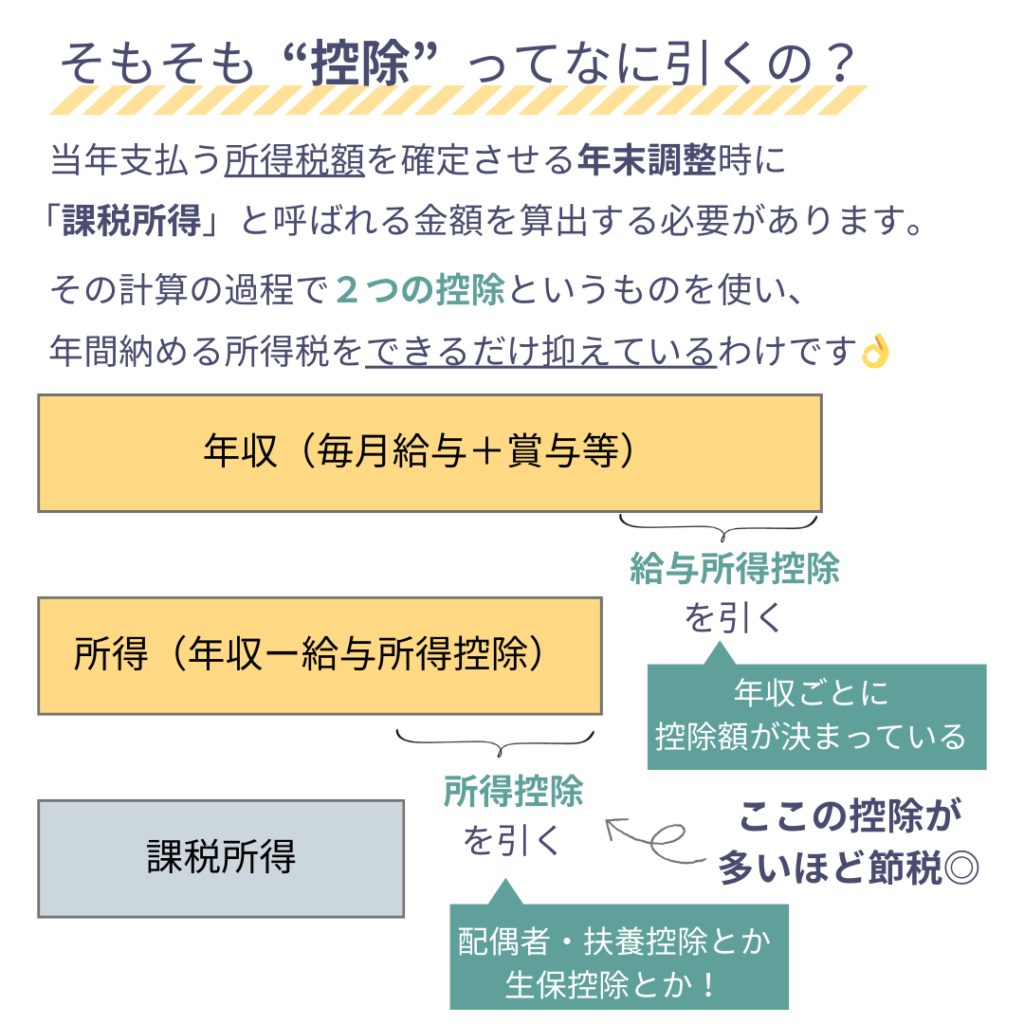

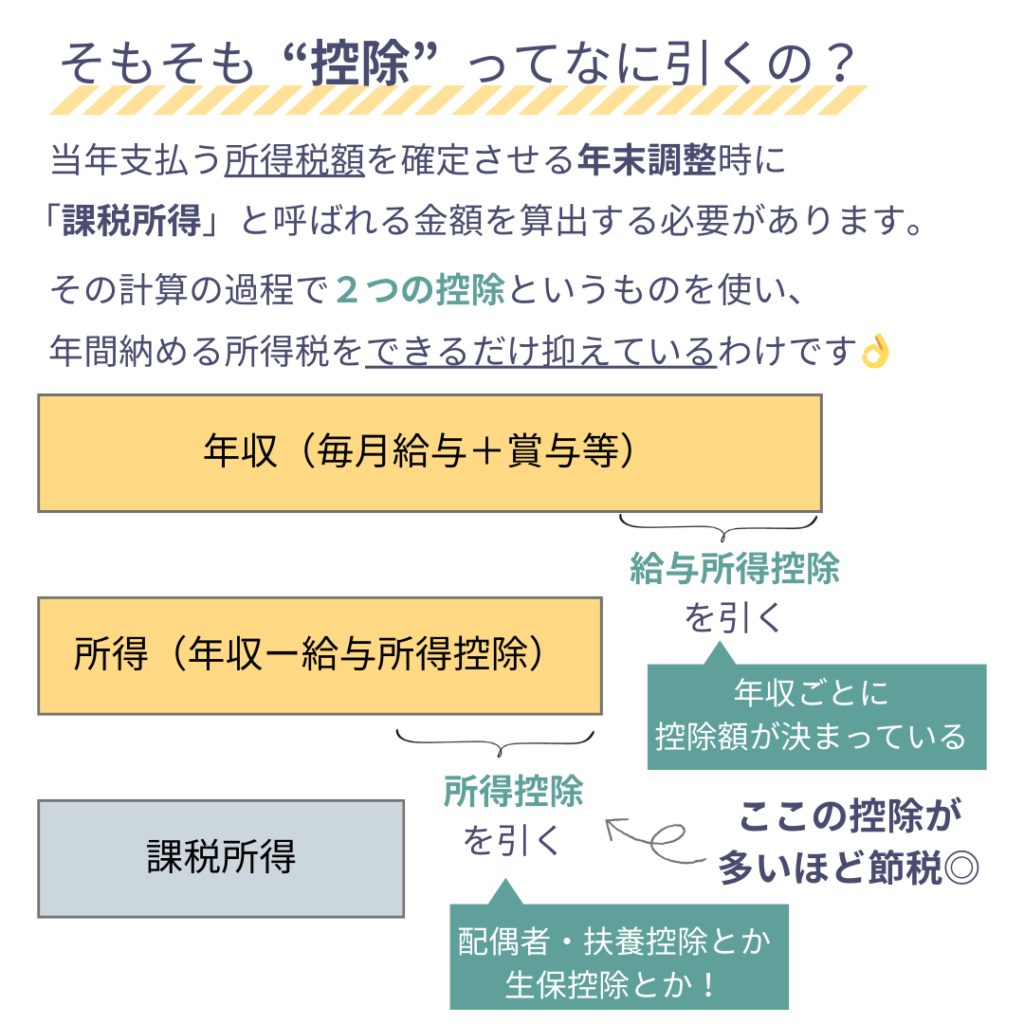

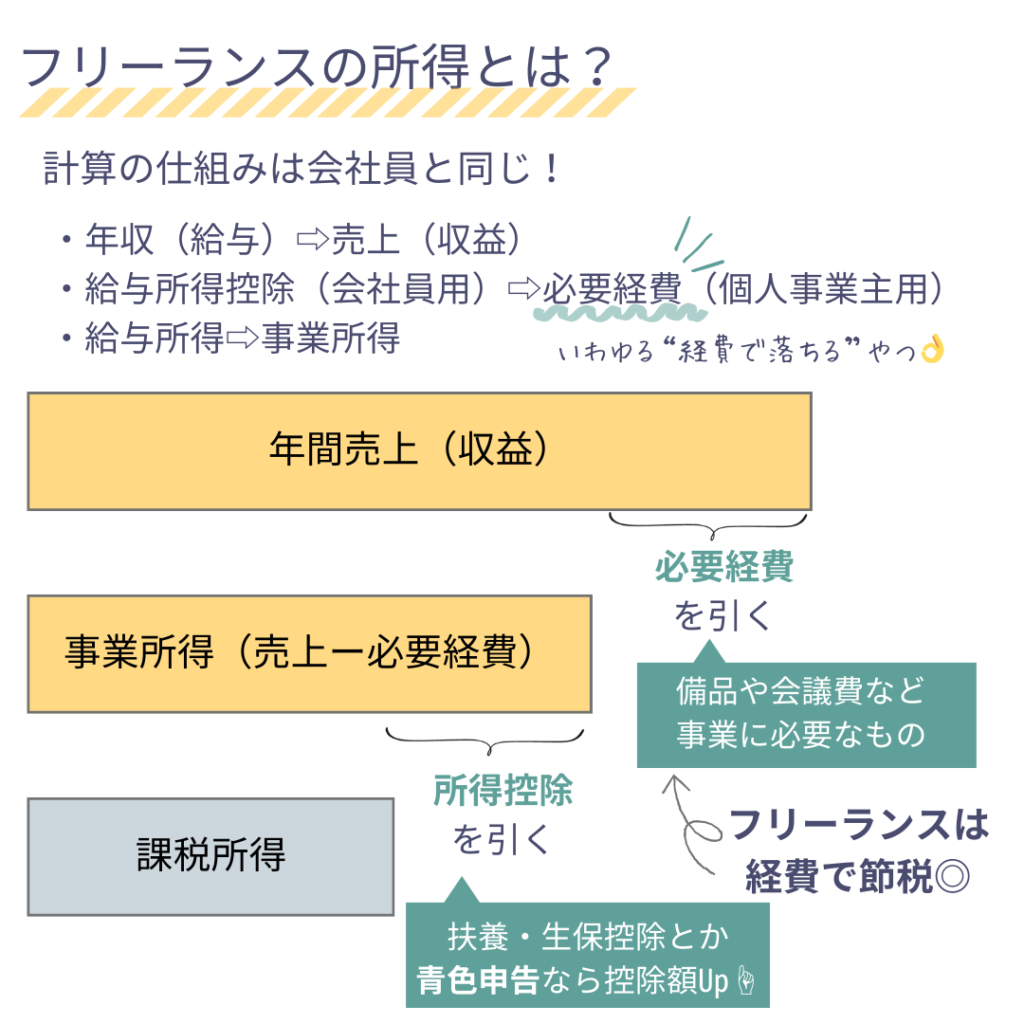

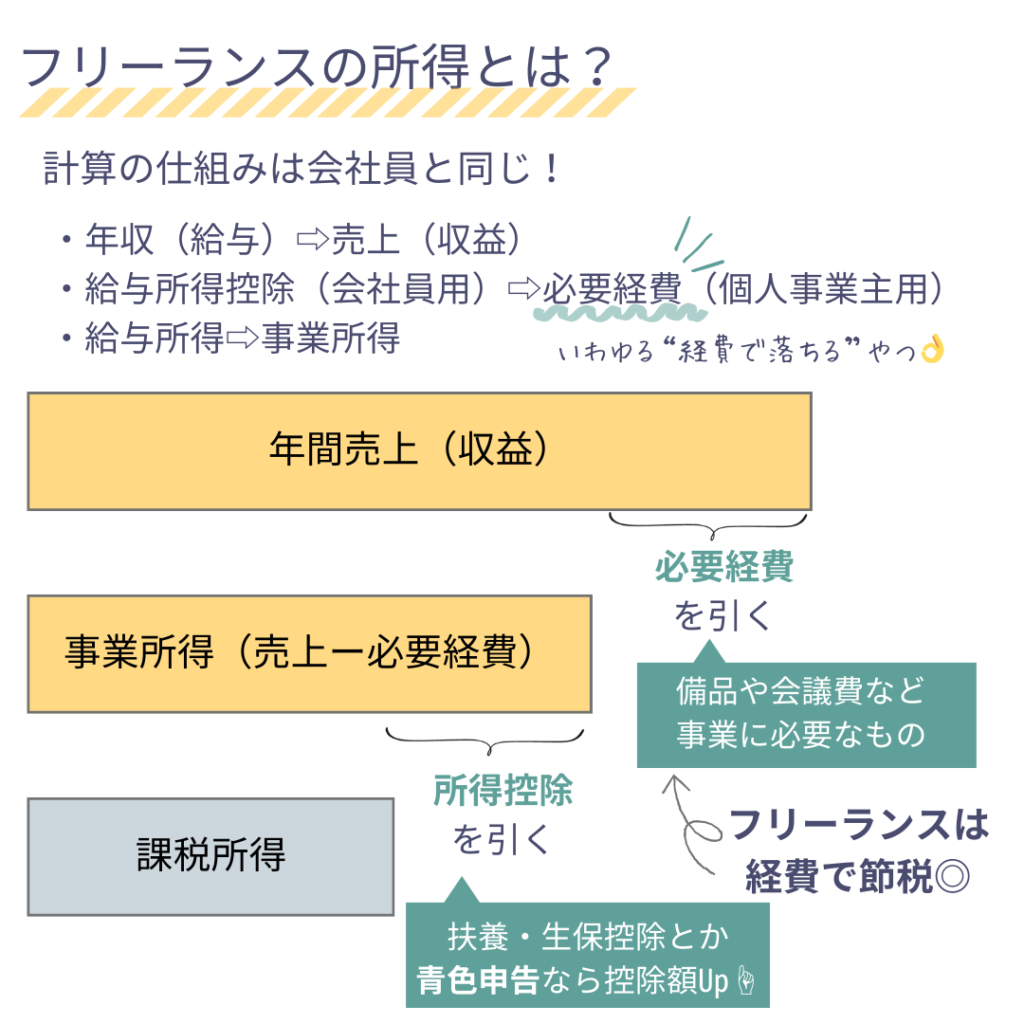

まずは”控除”について説明するよ〜

上記の通り、控除は「課税所得」を出すための計算式の一つと考えてください!

この「課税所得」に税率をかけて年間所得税額を算出するので、できるだけ課税所得を少なくするのがポイント。

”給与所得控除”は、いわゆる経費の会社員バージョンです。

個人事業主は商売に必要なモノを買ったり会食をしたら「経費」として処理できますが、

サラリーマンは働くためにスーツや靴を買っても「経費だ〜」とはならないですよね💦

そういう会社員のための優遇措置的なものです。

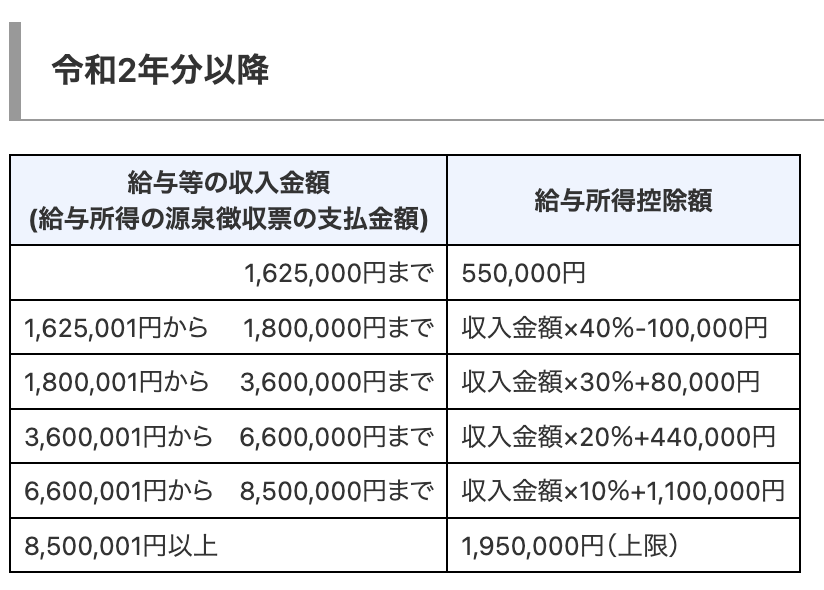

控除額は年収によって決められており、

例えば例②の奥さんは年収160万円なので、

〔年収〕160万円 −〔控除額〕55万円 =〔所得〕105万円

といった計算になります。

この〔所得〕105万円から別の計算式で「課税所得」がいくらかを出していく流れです。

出典:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm

次に”所得控除”ですが、

ここで節税がどれぐらいできるかが決まります!

扶養人数が多ければ節税効果高いんじゃない?といったイメージがあると思いますが、

実は16歳未満の子は対象外!!

なので、大家族でもお子さんが高校生以上にならないと、

所得税上の節税効果というのは正直あまりないです。

所得控除には10以上の種類があり、

なじみがある控除として先ほどから取り上げている「扶養控除」や「配偶者控除」

年末調整の時に提出する「生命/地震保険料控除」や「小規模企業共済等掛金控除(iDeCo)」といったものになります。

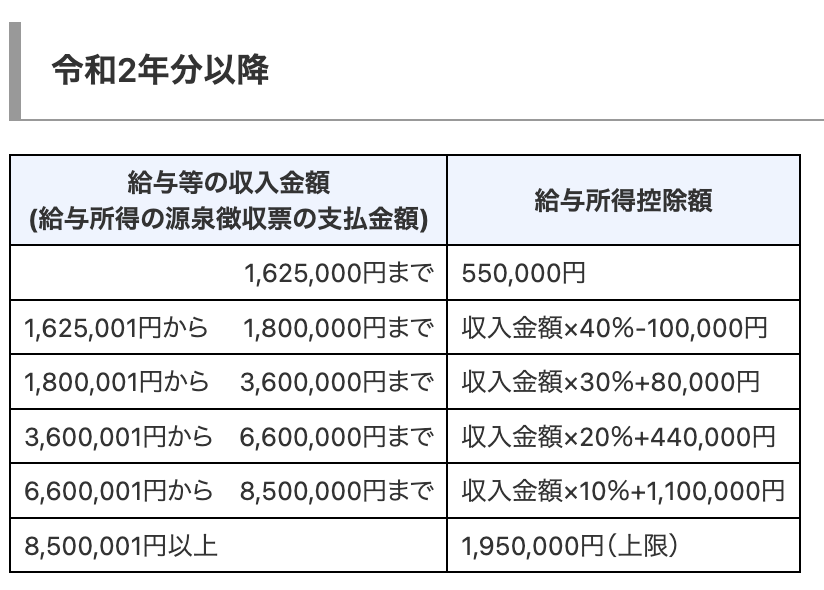

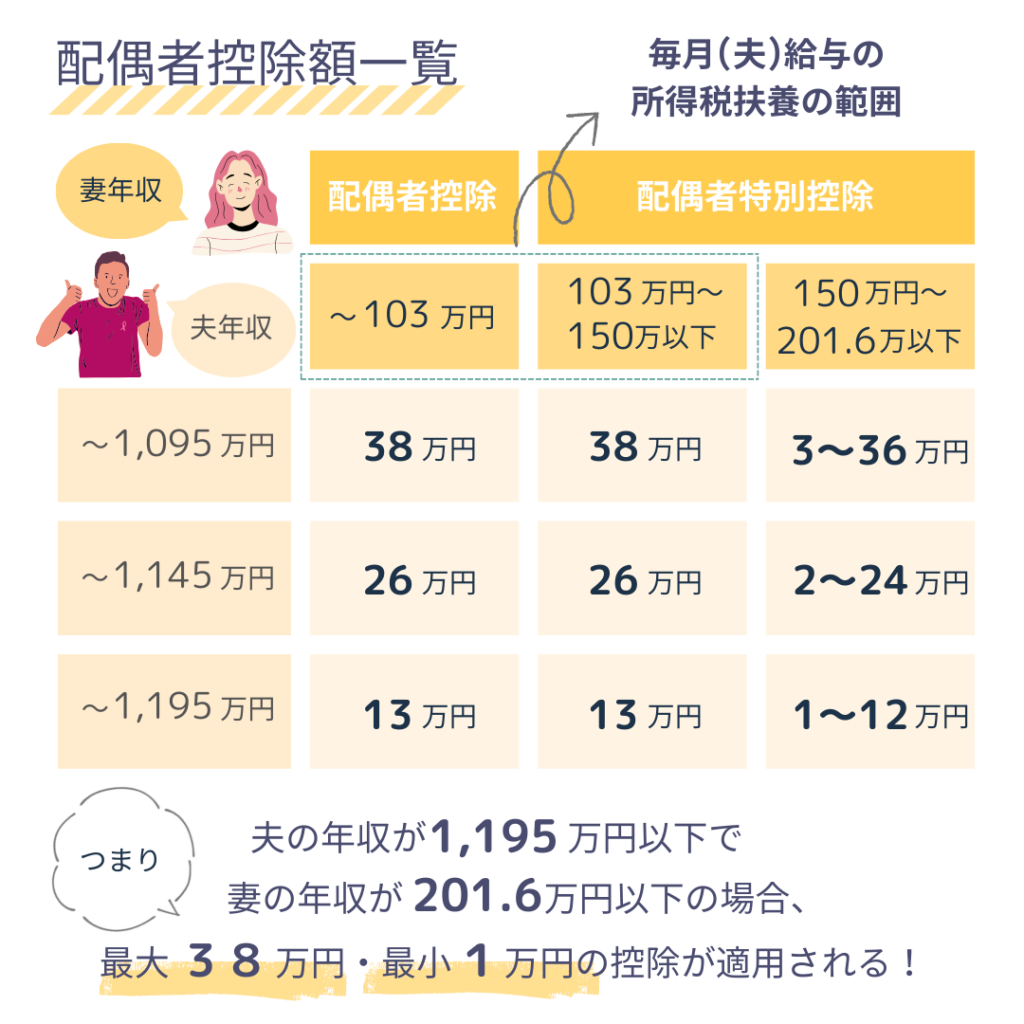

その配偶者控除には

「扶養の範囲外で働いているけど、年収201.6万円以下なら年末調整で控除サービスしちゃうよ〜」

といった配偶者”特別”控除と呼ばれている枠があります。

え?103万円から150万円も扶養に入れるのに、特別控除なの?

Yes!厳密には「源泉控除対象配偶者」と呼ばれているよ

なので、例②の奥さんは、「所得税扶養」は対象外だけど、

年末調整でご主人の「配偶者控除」の対象になるから、忘れずに申請しましょう!

配偶者控除は、妻だけでなく夫の年収も関係するので、

1,200万円を超える高給取りなご主人なら使えないよ〜

せっかく年収高くてもがっつり税金もっていかれちゃうのね…ガッ⚫️ム!

1,200万円超の年齢層って50台後半〜定年までぐらいが多いから、

大学生のお子さんの国民年金を支払って節税したりしてたな〜

〔参考〕例②の妻年収を年末調整で申請した場合、ご主人の配偶者控除額は「31万円」

-150x160.png)

-150x160.png)

-150x160.png)

所得控除とはちょっと違うけど、

住宅ローン控除がある人って最強だよね〜

ローン2〜3年目の人とか控除額>天引きされた所得税総額になって、

その年の所得税まるまる0円になったりするよね

税金の壁③201万円から

最後に年収の壁③です!

| 年収 | 所得税 | 社会保険 |

|---|---|---|

| 〜103万円 (税金の壁①) | ⚪︎ | ⚪︎ |

| 〜130万円 (社会保険の壁) | ⚪︎ | ⚪︎ |

| 150万円〜 (税金の壁②) | △ | × |

| 201万円〜 (税金の壁③) | × | × |

例❸

夫:会社員、年収700万

妻:フルタイムパート、年収220万(約18万/月)

子:3歳、夫の扶養

端数を切りましたが、正確には年収2,016,000円以上になると配偶者特別控除が使えません。

例③の場合、奥さんの年収が上限を超えており、社会保険も自身で支払っているので、節税効果はなしです。

とは言え、世帯年収自体は上がるよね!

社会保険(健康保険・年金)

続いて社会保険上の扶養です。

専業主婦(夫)やパート先で社会保険に加入していない場合は、

本来住んでいる自治体の健康保険と国民年金を支払う必要があります。

ですが、収入の条件を満たす方は配偶者の扶養に入ることができるので、

毎月の健康保険・国民年金料を支払わなくてよいとされます。

たまに「夫の扶養に入ったら夫の社会保険料が上がるのでは?」といった疑問があるのですが、

ご主人の社会保険料は扶養が増えても減っても変わらないのでご安心ください◎

ちなみに社会保険料は毎年4〜6月に支払われた月収で決まるので、

その時期に残業が多かった人は、あれ?社会保険料が増えてない?とちょっと損した気分になったりします

ぶっちゃけ健康保険料は多く払うと損した感覚になるかな〜

出産だったり傷病があれば恩恵はあるけど、

普通に病院行く分には保険料は関係ないし

-150x160.png)

-150x160.png)

-150x160.png)

厚生年金は将来的な自分の年金に反映されるから、

まぁよしって感じだね〜

社会保険の壁130万円まで

| 年収 | 所得税 | 社会保険 |

|---|---|---|

| 〜103万円 (税金の壁①) | ⚪︎ | ⚪︎ |

| 〜130万円 (社会保険の壁) | ⚪︎ | ⚪︎ |

| 150万円〜 (税金の壁②) | ⚪︎ | × |

| 201万円〜 (税金の壁③) | × | × |

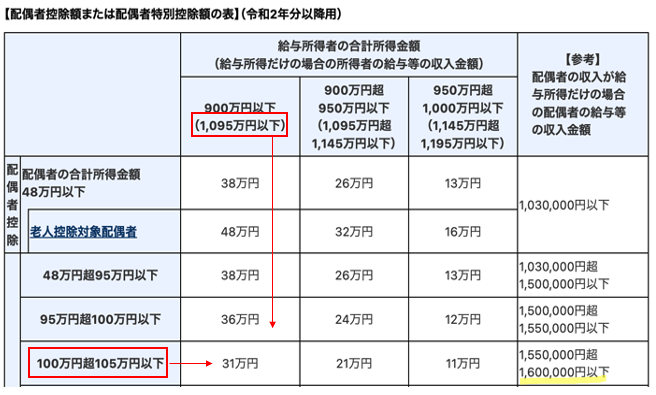

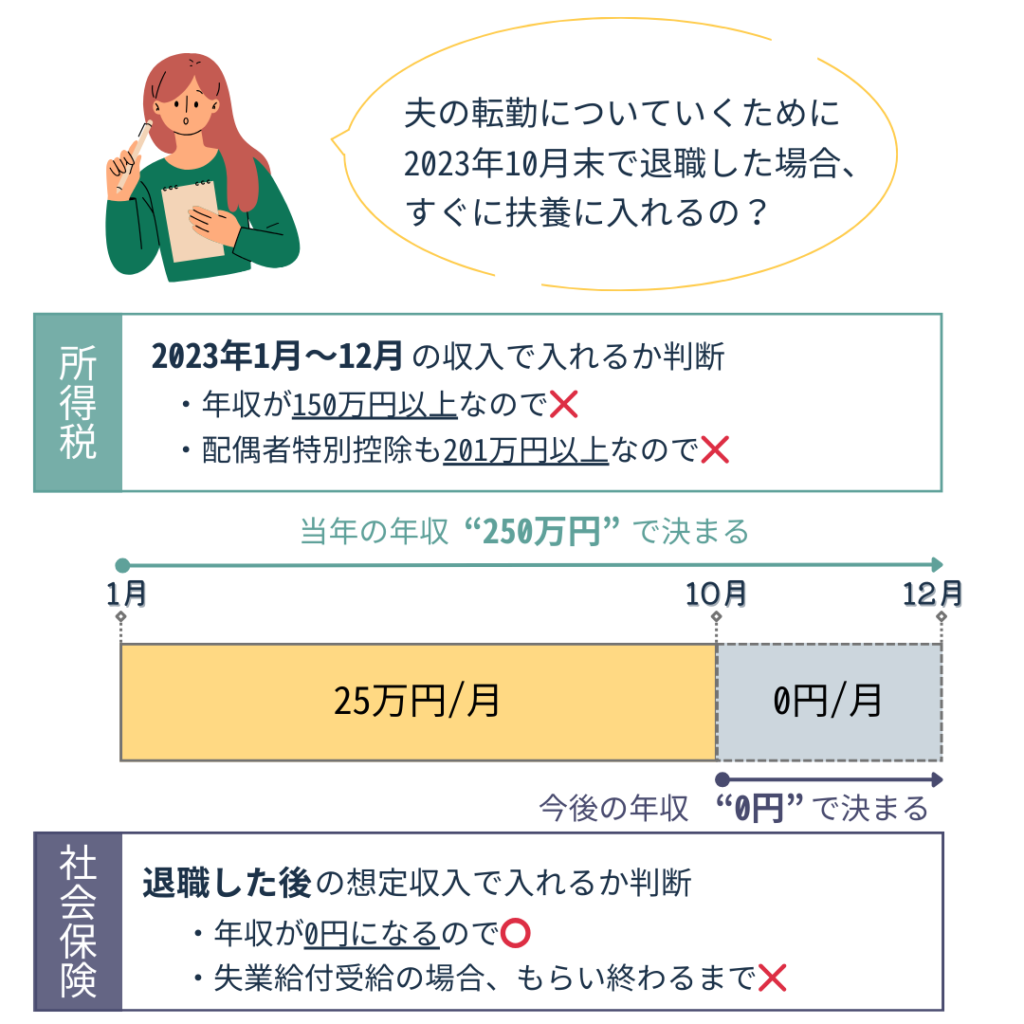

所得税と少し違い、

扶養される人の今後の年収が130万円かつ扶養する人の年収2分の1未満であれば

扶養対象となります。

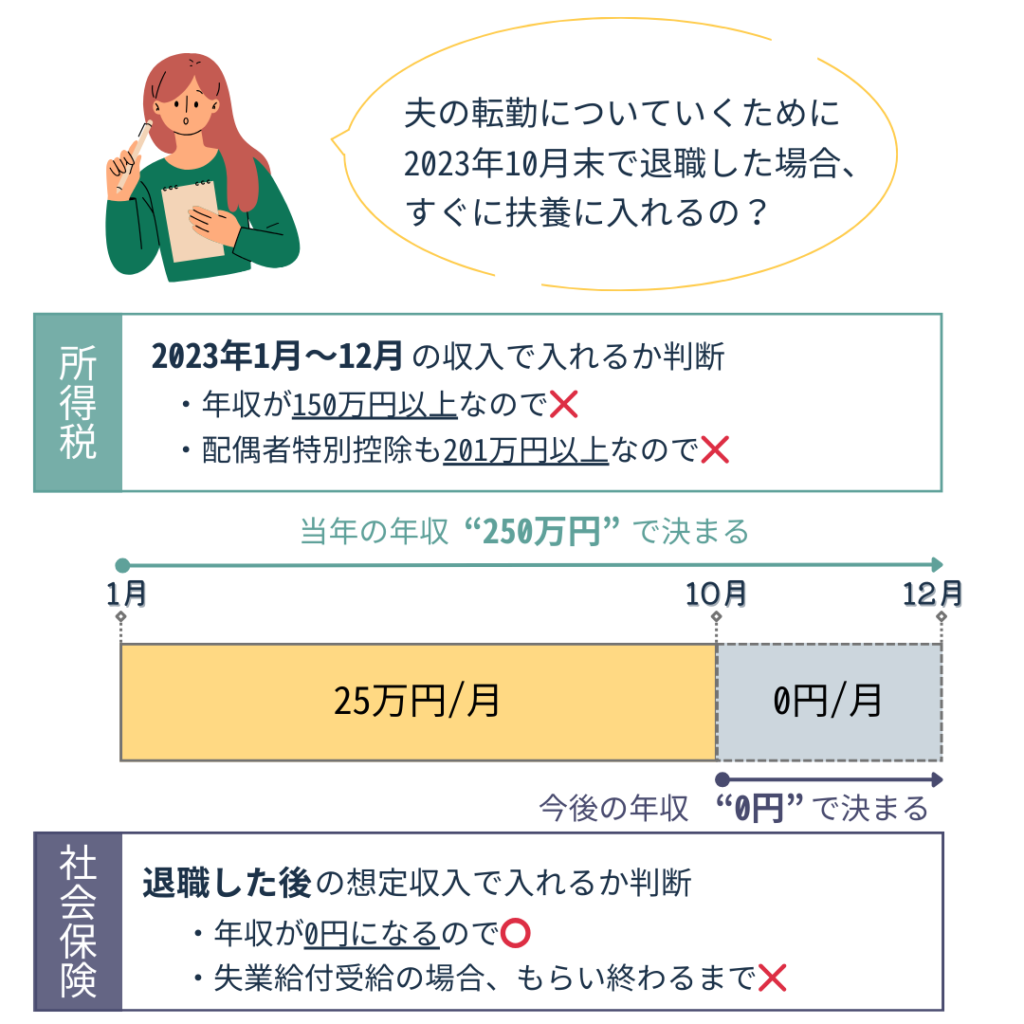

例❶

夫:会社員、年収700万

妻:派遣社員、年収250万(約25万/月)⇨10月末退職

子:3歳、夫の扶養

例①の奥さんの場合、結論として「社会保険の扶養に入れる」可能性があります。

所得税上、2023年内は扶養対象外ですが、2024年の年収が150万円未満であれば扶養加入可。

社会保険上、収入がなくなるのですぐに扶養に入れますが、

雇用保険の失業給付を受給する場合は、「収入がある*」とみなされ受給中は入ることができない可能性が高いです。

*失業給付は非課税なので、所得税の年収には含まなくてOK

ご主人の会社が入っている健康保険組合により基準が違うので、

組合HPの確認や会社の人事労務担当へ問い合わせることをオススメします。

尚、失業給付を受給している間は住んでいる自治体の健康保険と国民年金への加入が義務付けられているので、

切り替えてくださいね◎

健康保険・年金の切替は市役所でできるよ〜

⚫️⚫️市(居住地)・健康保険 で検索!

扶養内で働くメリット・デメリット

最近パートでも社会保険に入らないといけなくなるというのが話題に上がっていますが、

今まで通り扶養内で働くメリットもありつつデメリットもあります。

デメリットってなんだろう?となる方もいらっしゃると思いますので、

ここでは夫=扶養する人、妻=扶養される人として整理していきましょう!

メリット

所得税上のメリットは「年収の壁①103万円まで」で説明しました、夫の手取り額が増えることですね。

毎月の給与の手取りが増える他、年末調整時には配偶者控除が使えるので節税効果が高いです。

社会保険(健康保険・年金)上のメリットは、妻の職場で社会保険に入らなくていいのでパートの手取り額が増えます。

もし年収100万円(月収8.5万)で社会保険料を支払う場合、

健康保険料:4,400円 厚生年金保険料:8,052円 と約1.2万円天引きされるので、

その分手取りが少なくなります。

-150x160.png)

-150x160.png)

-150x160.png)

健康保険料は組合によって違うから、あくまで目安だよ!

40歳以上になれば健康保険に”介護保険料”もくっついてくるから、

もうちょっと高くなるよ〜

デメリット

所得税上のデメリットというのは特に見当たりません。

しかも社会保険と違い、所得税の扶養というのは簡単に出入りできます。

というのも、所得税の扶養というのは会社内の処理で完結するので、

所得税⇨会社が給与計算時に当月扶養人数を考慮して算出

社会保険⇨会社が健康保険組合や日本年金機構へ加入・脱退届出をする

といった感じで、社会保険の手続き時に色々書類を求められたり時間がかかったりします。

そして、年収が上がっているのにそのまま放置すると、

”適正な配偶者控除額”ではなかったとされて数年後に追徴を求められるケースがあります!

通常は年末調整時に、奥さんの当年年収を申告するのでありえませんが、

確認がめんどくさいから去年と同じ金額にしとこ⇨実は去年より1.5倍になっていたなんてケースだとアウト!

大学生のお子さんが年収103万円超えていて、

数年後、追徴連絡⇨その年の年末調整で引かれるってことあるな〜

-150x160.png)

-150x160.png)

-150x160.png)

配偶者は年収範囲が201万円まであるけど、

親族は103万円までだから要注意だね

社会保険については、健康保険と年金で少し違うので分けて説明しますね。

健康保険上のデメリットは、自身で保険料を支払っていないので「手当金」がでないことです。

ここでいう手当は”休業している間に給与の代わりとなるもの”と捉えてください。

妻扶養の場合、出産するときに産前産後休んでも妻自身に” 出産手当金* ”は支給されないし、

怪我やストレスで休んだときに” 傷病手当金 ”は支給されません。

*約50万円の”出産育児一時金”は、夫が加入する健康保険組合から支給

出産手当金・傷病手当金は、おおよそ月給の2/3支給されます。

例)年収250万円(月収約20万)で社会保険料を支払っている場合、約14万円が支給額となる

正確には日割り✖️休んだ日数

休んでいる間収入がないのは不安だね…

雇用保険に入っていれば育休中には給付金が出るんだけど、

出産前後や傷病時に支給されないのは困るね…

年金上のデメリットは、「将来もらえる年金」が少ないことです。

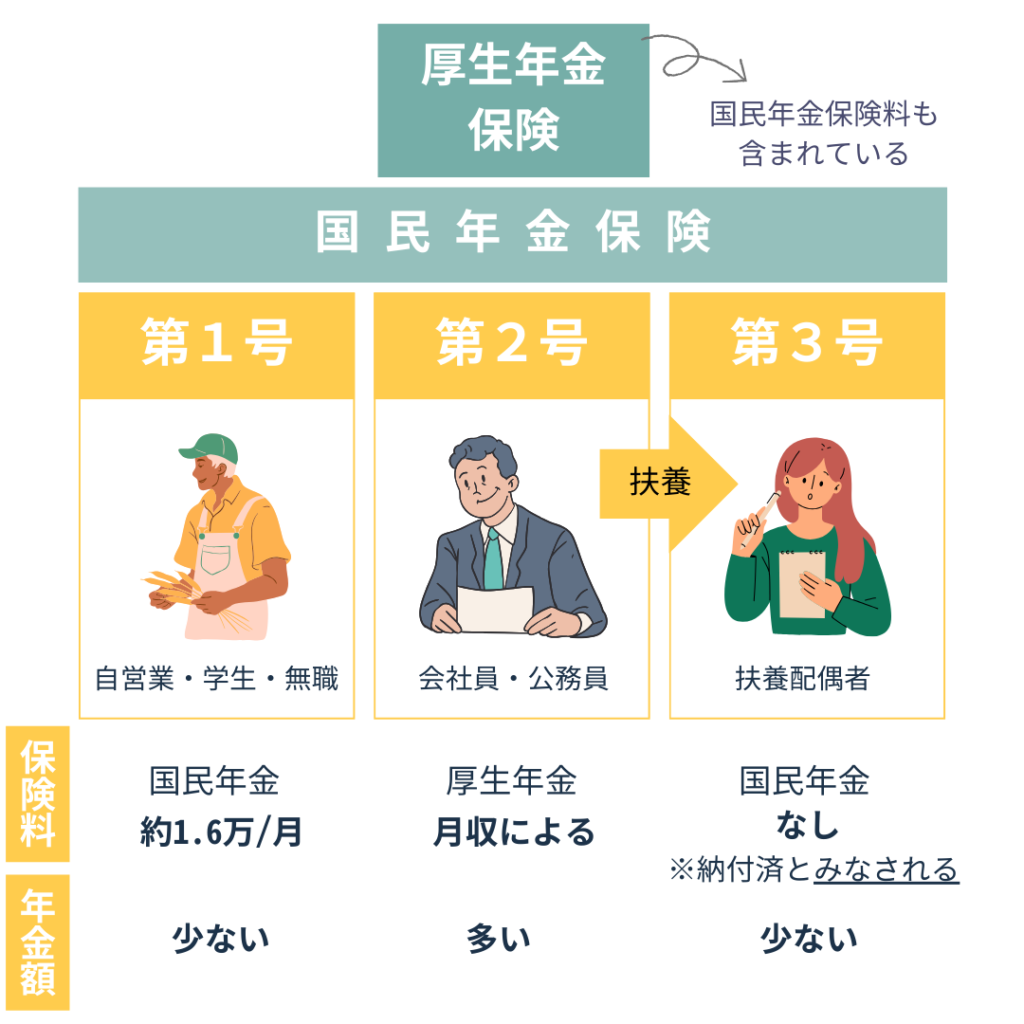

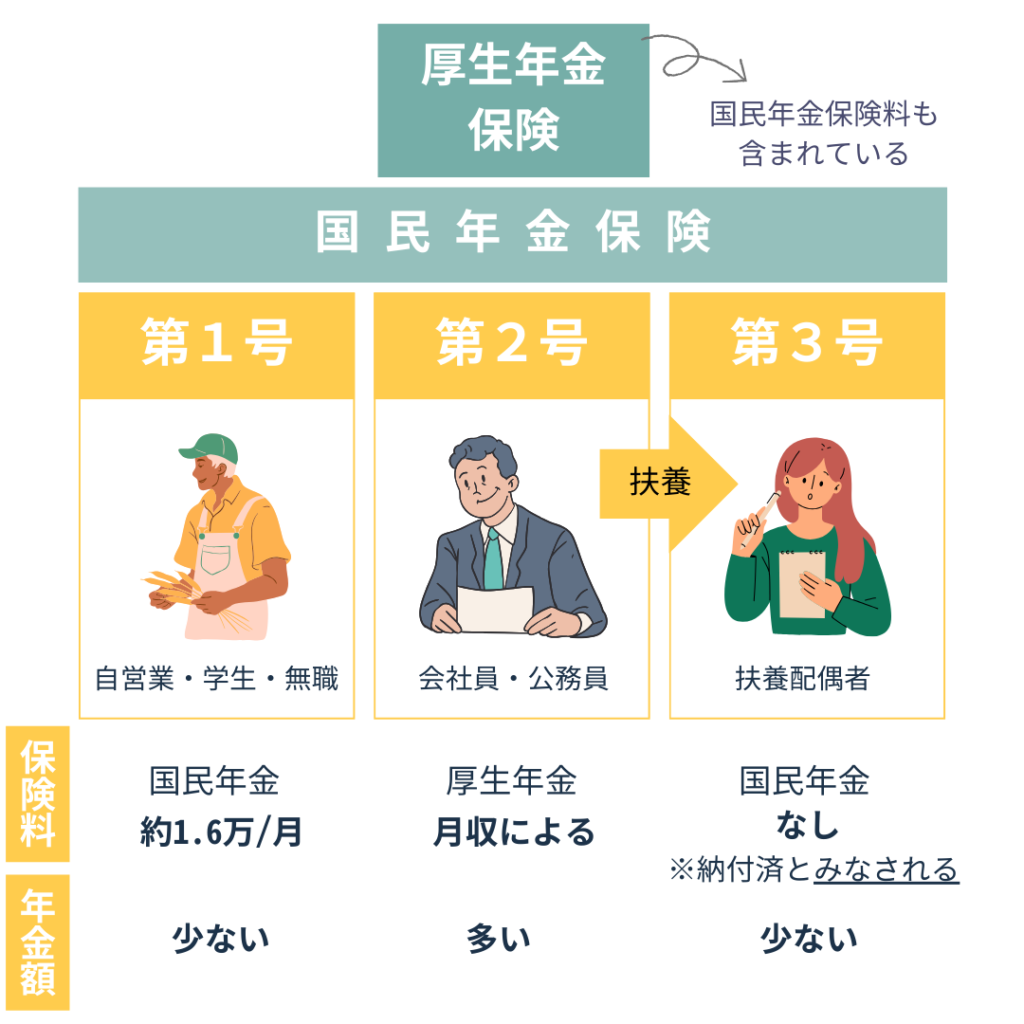

20歳を超えると年金納付義務が発生し、年金に加入している人=被保険者に該当します。

被保険者は第1号から第3号まで3種類。

第1号被保険者:自営業や学生、無職の人

第2号被保険者:会社員(役員含)や公務員

第3号被保険者:第2号に扶養されている配偶者

通常であれば第1号被保険者として国民年金を支払うか、就業先で第2号被保険者として厚生年金を支払いますが、

扶養に入っている第3号被保険者は「国民年金」を支払ったとみなされます。

国民年金の保険料は毎年変動しますが、月額1.6万円が平均です。

本来の第1号として支払ったとみなされるのはお得感がありますが、

仮に第2号としてガッツリ働き厚生年金保険料を支払っていたら、将来もらえる年金額に差が発生します。

では、年金の差はどれだけ発生するか?

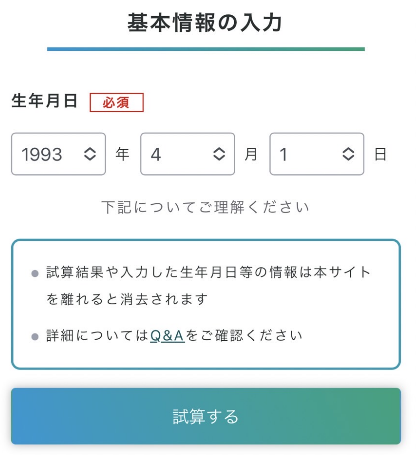

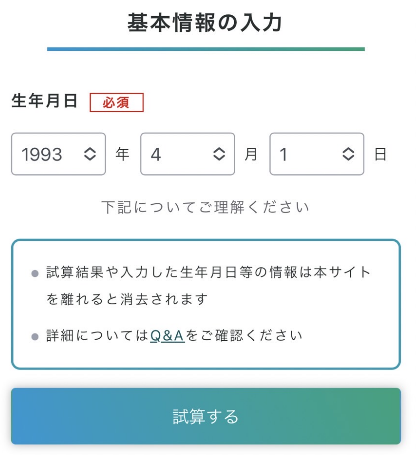

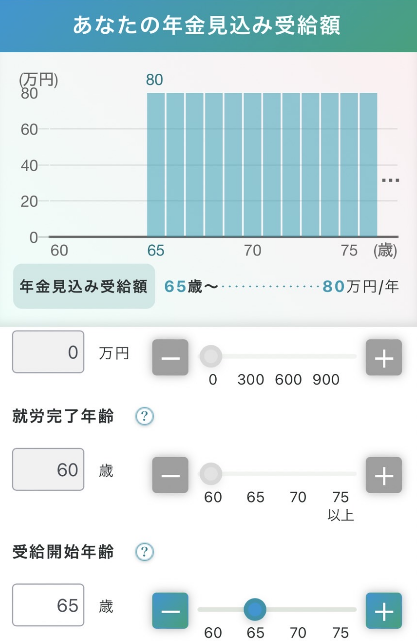

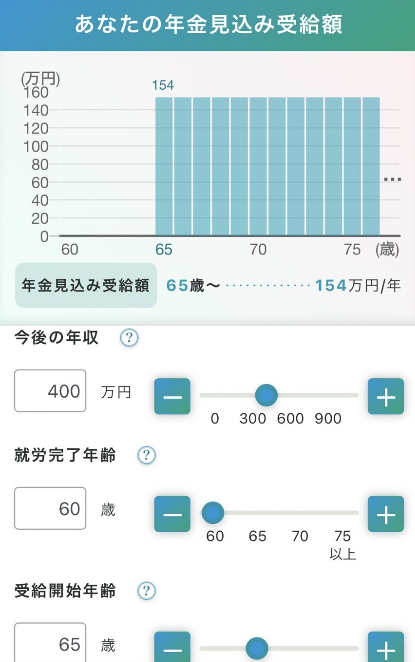

簡易にざっくりとした年金額が出せる厚生労働省の「公的年金シミュレーター」で試算してみました!

2023年に30歳になる女性が65歳以降にもらえる年金は?

例❶:20歳で結婚してからずっと専業主婦(年収0円)

まずは生年月日を入力

次に専業主婦(第3号)を選択して対象年齢を入力

試算ボタンを押すと出ました!

65歳からもらえる年金額は、80万円/年 つまり 約6.6万円/月 となります。

こっこれは…生きていけないよ…

しかも現時点でこの金額だから、実際もらえるのは30年以上先

もっと少なくなっている可能性もなきにしもあらず…

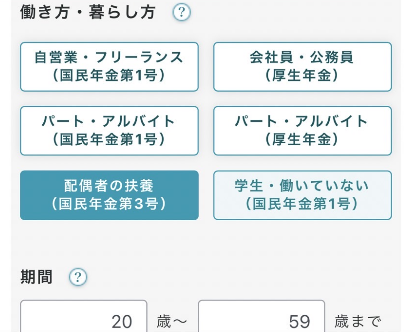

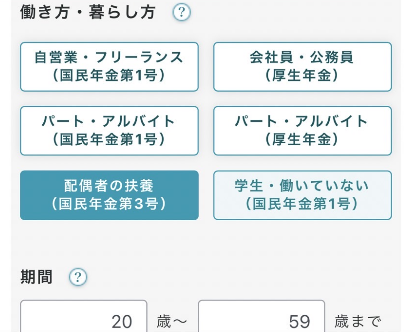

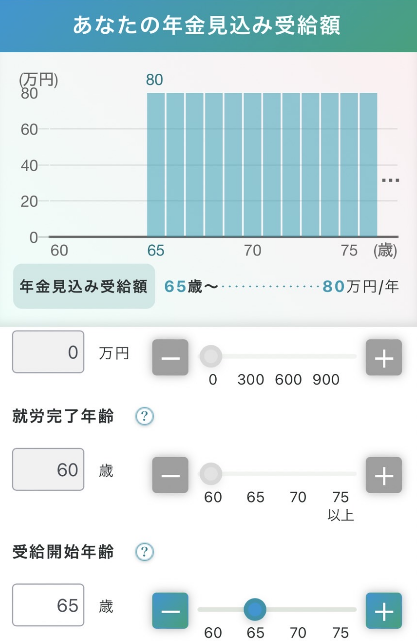

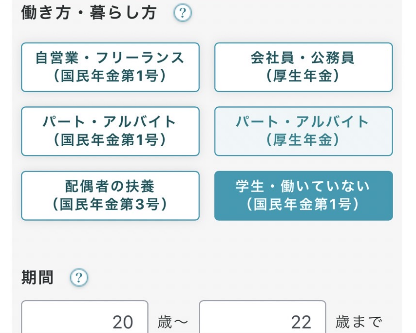

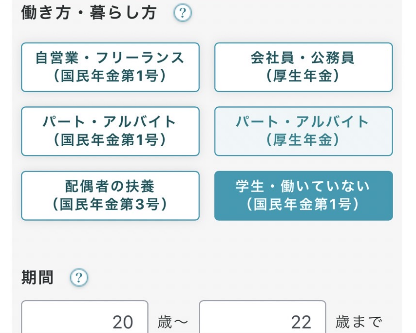

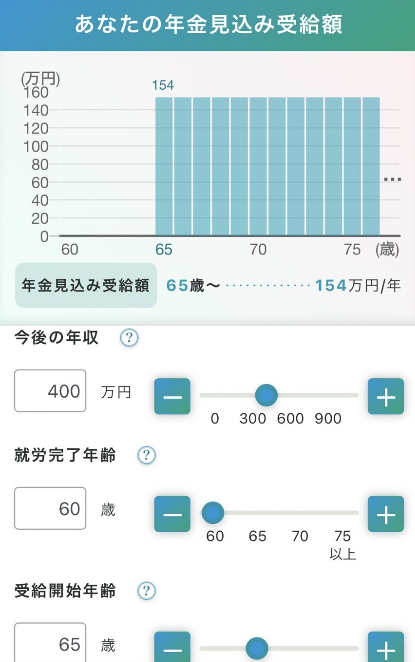

例❷:大学卒業後、定年まで会社で働いた(年収300万円)

大学時代は学生(第1号)として選択

社会人からは厚生年金(第2号)を選択・年収は300万円で入力

結果発表…!

65歳からもらえる年金額は、138万円/年 つまり 約11.5万円/月 となります。

ずーっと年収300万円というのはあまり現実味はありませんが、

内訳が月給18万・年間賞与84万の場合、厚生年金保険料は毎月約1.7万円・1回の賞与で約3.8万円納付しています。

年間ですと約28万円ですね。

20〜60歳で見ると、トータル1,000万円近く払うんだ…(ひぇっ)

毎年138万円の年金となると、8年ぐらい受給したら元取れた感覚かな?

年金は長生きすればするほどお得なのだ…

年収や定年・受給開始年齢はカーソルで動かすことが可能なので、

年収を400万円にすると、154万円/年 つまり 約12.8万円/月 となります。

ねんきん定期便があれば自身の年金額も計算できるので、

気になる方がいましたらこちらから試してみてくださいね

専業主婦(夫)が扶養内で働ける年収は?

フリーランスとして軌道に乗るまでは、できる限り出ていくお金を抑えたいですよね。

いきなり扶養を外れて保険料を負担する…なんてことがないようにポイントを確認しておきましょう!

では結局のところ、元々年収0円の人が扶養内でフリーランスとして働きたい場合、どのような条件になるのか?

この記事内の説明通り、”所得税”と”社会保険(健康保険・年金)”で扶養の条件は異なります。

結論、

所得税:事業所得が95万円以下なら扶養対象

社会保険:年収が130万円以下かつ組合が個人事業主OKなら扶養対象

となります。

ややこしい!と思う方は、所得税の扶養は一旦置いておいて、

「年間売上が130万円未満だったら、社会保険の扶養は大丈夫」としてください。

所得税の扶養は扶養する人の税金が減って手取りが増えるけど、

社会保険は自分が保険料を支払うかどうかにかかわるからね

| 扶養種類 | 金額 | 扶養対象者の事業所得 | 扶養する人の年収 | ||

| 〜48万円 | 〜95万円 | 〜133万円 | |||

| 所得税扶養 | 事業所得 (売上ー経費) | ◎ | ◎ | × | 1,095万円以下 |

| 配偶者(特別)控除 | ◎ | ◎ | ◎ | 1,195万円以下 | |

| 社会保険扶養 | 年間売上(収益)※1 | ◎※2 | ◎※2 | × | – |

※2 健康保険組合により「個人事業主」を扶養対象外とする場合がある

この”事業所得”が扶養対象かどうかのミソなので、例をあげて深掘りしていきましょう!

例えば年間130万円の売上があったとします。

移動費用や客先との会議費用など年間60万円の必要経費が発生した場合、

〔売上〕130万ー〔経費〕40万=〔所得〕90万円

となり、そのまま所得税の扶養対象。

経費が0円の場合、売上がそのまま所得になるので、扶養対象外です。

(ただし、配偶者控除は対象)

尚、社会保険の扶養は、健康保険組合によって判断基準が異なるので要注意

年収130万円未満が基準ですが、

”売上”で判断する場合もあれば、経費を差し引いた”所得”で判断する場合もあります。

〔売上〕200万ー〔経費〕80万=〔所得〕120万円

上記の売上の場合、”売上”で判断する健保組合なら扶養NGで、”所得”で判断する健保組合なら扶養OKです。

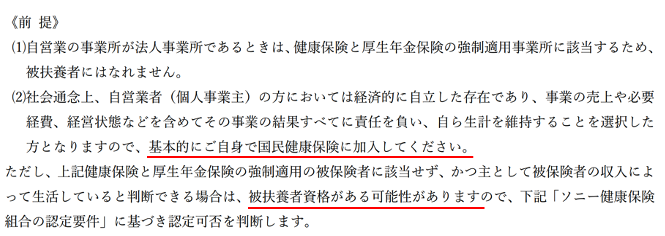

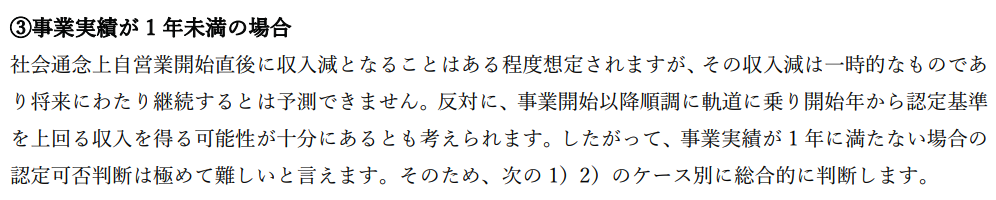

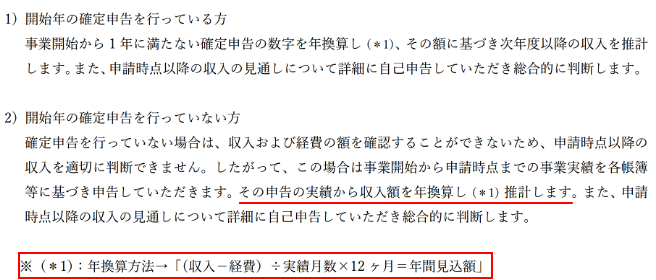

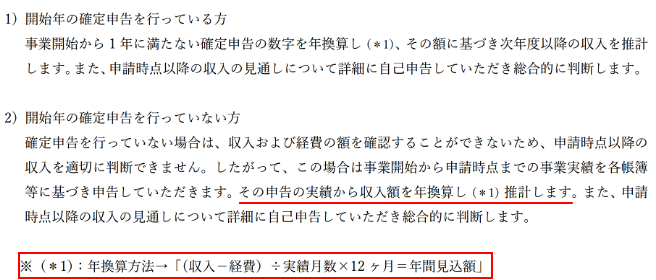

一例として、大手のソニー健康保険組合の認定基準をのぞいてみましょう。

出典:https://www.sonykenpo.or.jp/member/outline/files/jiei_nintei.pdf

要約すると、

フリーランスは経済的に自立しているから、基本は扶養対象外ですよ

でも、被扶養者になれる可能性もあるので、認定要件を見てね とのこと。

事業を何年やっているかによって違うようなので、

フリーランスの仕事を始めたばかりの人で見てみましょう!

つまり年間何円売り上げるのか”概算”で出してくれってことね

ここの健保組合は「収入ー経費」とあるので、

売上じゃなくて事業所得で判断してくれるみたい!

ちなみにこれは”扶養に入る認定時”に必要なものになり、

初めから扶養に入っていれば、活動を始めても何か準備しなければというわけではありません。

ただし、事業が軌道に乗り扶養を外れる年収見込みになれば、

扶養から外れる申請を配偶者の会社の担当者へ申し出てください。

また、扶養に入った時に働いていなくても、

このようにフリーランスとして仕事を始めた・パートを始めたと年収が増えているケースがあるので、

健保組合は数年に1回収入を確認することが多いです。

いつ確認がくるか分からないので、確定申告書は必ず数年間保管しておきましょう。

繰り返しだけど、1番痛手なのは、社会保険の扶養を外れることだと思う

所得税の扶養は配偶者側の節税だけど、社会保険は自分で払うお金が増えるからね

パート×フリーランスが扶養内で働ける年収は?

パート先で働きつつ副業でフリーランスの仕事を行いたい方へ。

専業主婦(夫)より少し計算がややこしくなるのですが、

パートの給与とフリーランスの売上の合算額がいくらか?がミソです。

所得税:給与所得+事業(雑)所得* が95万円以下なら扶養対象

社会保険:年収(給与所得+売上)が130万円以下かつ組合が個人事業主OKなら扶養対象

*副業で売上300万円以下・帳簿なしの場合、雑所得となる

では例を上げて見ていきましょう!

例❶

夫:会社員、年収700万

妻:夫の扶養

パートとしての年収96万(8万/月)

フリーランスの年間売上50万(経費18万・所得32万)

子:3歳、夫の扶養

パートとフリーランスを掛け持ちしている方で、

それぞれの収入を単体で見ると扶養対象ですが、合算するとどうなるでしょう?

| 金額 | 所得税 扶養 | 配偶者 控除 | 社会保険 扶養 | |

| ①給与年収 | 96万 | ◎ | ◎ | ◎ |

| ②給与所得 (①-給与控除) | 41万 | |||

| ③年間売上 | 50万 | ◎ | ◎ | ◎ |

| ④雑所得 (③-経費) | 32万 | |||

| ⑤所得税上の 年収合計 (②+④) | 73万 | ◎ | ◎ | – |

| ⑥社会保険上の 年収合計 (年収+売上の場合)※1 | 146万 | – | – | × |

| ⑦社会保険上の 年収合計 (年収+雑所得の場合)※1 | 128万 | – | – | ◎※2 |

※2 健康保険組合により「個人事業主」を扶養対象外とする場合があるでは例を上げて見ていきましょう!

結論、

所得税 ⇨扶養・配偶者控除両方ともOK

社会保険⇨健保組合の基準によってはぎりぎり扶養OK

となりました!

給与+売上が146万円、給与所得+雑所得が73万円なので、

”源泉控除対象配偶者”となり所得税の扶養対象です。もちろん配偶者控除も使えます◎

社会保険の扶養対象かは健康保険組合により異なるので、こちらをご覧ください。

大体は給与年収+雑所得の合算額で判断されると思いますが、必ず確認が必要です

安全な年収ラインは専業主婦(夫)Verと同じく給与+売上が「130万円未満」です。

【まとめ】扶養内でも条件次第でフリーランスとして働ける!

今回は所得税と社会保険の扶養の違いや扶養に入れる条件とメリット・デメリット、

専業主婦(夫)・パートの方が扶養内でフリーランスとして働ける条件を解説しましたが、いかがでしたか?

所得税の扶養は「配偶者=扶養に入れる人」の、

社会保険の扶養は「扶養される人」の保険料支払いが免除になるので、節税効果があります。

年収の基準もそれぞれで異なります。

・所得税の扶養の年収は、150万円まで

⇨扶養に入れる人の毎月給与に反映

・配偶者特別控除の年収は、150万円超から201万円まで

⇨扶養に入れる人の年末調整で反映

・社会保険の扶養の年収は、130万円まで

扶養内で働くメリットは、

一方扶養内で働くデメリットは、

となります。

扶養内でフリーランスとして働くには、

専業主婦(夫)の方でもパート勤務の方でも、「年収130万円」未満がポイントです。

所得税の扶養や配偶者控除よりも、国民健康保険や国民年金の支払いが免除になる社会保険の壁に注目しましょう。

ただし、健康保険組合によってフリーランス(個人事業主)の扶養加入を認めていないケースがあるので、

確認が必要です。

駆け出しの時期や副業でフリーランスの仕事をしようと思っている方は、

ポイントをおさえて扶養内で損をしない働き方をしていきましょう!